Pętla kredytowa nie jest sytuacją bez wyjścia

Nowy telewizor, meble, sprzęt sportowy, egzotyczne wakacje, bajeczne prezenty – na to wszystko Polacy zaciągają kredyty i pożyczki. Tylko w okresie od stycznia do września ubiegłego roku w bankach i SKOK-ach podpisanych zostało ponad 5,6 mln nowych umów. To mniej niż w rekordowym 2008 roku, kiedy w analogicznym okresie Polacy zaciągnęli ponad 7,3 mln kredytów konsumpcyjnych, jednak o blisko milion więcej niż w roku 2013. Biorąc jednak pod uwagę wartość zaciągniętych nowych kredytów na cele konsumpcyjne, to była ona rekordowa – w ciągu trzech kwartałów 2014 r. wyniosła ona 57,7 mld zł. Kupowanie na kredyt nie jest niczym złym, pod warunkiem jednak, że nad zdrowym rozsądkiem góry nie bierze żądza posiadania.

Okazje na wyciągnięcie ręki

Średnie zarobki Polaków znacznie odbiegają od tych w krajach zachodnioeuropejskich,

jednak potrzeby mamy podobne, a apetyty – po latach

deficytów – nawet większe. Świat kusi łatwą konsumpcją, życiem ponad

stan. Witryny sklepowe aż kipią od towarów. I z pozoru nie trzeba być bogaczem, aby po nie sięgnąć. Jeszcze większy telewizor jedynie za 60

zł… miesięcznie, przez 4 lata. Niezapomniane wakacje pod palmami dla

całej rodziny za 300 zł miesięcznie, przez półtora roku. Sprzęt narciarski

za 50 zł miesięcznie. Ekspres do kawy za 30 zł miesięcznie. Nowa kanapa

do salonu za 60 zł miesięcznie. Meble pasujące do nowej kanapy

– 200 zł miesięcznie. Ceny najpopularniejszych towarów często od razu

podawane są w rozbiciu na raty, a wartość całkowita stanowi informację

dodatkową. Drogie i nie zawsze niezbędne przedmioty nabyć można,

„nie wydając nawet złotówki”, jedynie za okazaniem dokumentu tożsamości

i po złożeniu kilku podpisów pod umową kredytu lub pożyczki.

Prosto, przyjemnie, ale czy tanio? Oprocentowanie takiej formy zakupów

to zazwyczaj kilkanaście procent w skali roku, więc realna cena jest

nawet kilkadziesiąt procent wyższa od tej na półce sklepowej. Tylko przytoczone

powyżej przykłady, po zsumowaniu, dają miesięczną kwotę dodatkowych

obciążeń w wysokości 700 zł, na kilka lat od momentu zakupu.

Jeżeli dodamy do tego średni koszt kredytu hipotecznego i samochodowego

– które stały się elementem budżetu wielu polskich gospodarstw

domowych – łączna suma zobowiązań kredytowych wyniesie około

3 tys. zł miesięcznie. Samo korzystanie z nabytych „okazyjnie” dobrodziejstw

też nie jest tanie: czynsz i media to ok. 1 tys. zł miesięcznie, koszty

eksploatacji samochodu – kolejny tysiąc. A przecież, mając ładne

mieszkanie, samochód i telewizor, trzeba się jeszcze ładnie ubrać – gdy

nie ma gotówki, ratunkiem jest karta kredytowa... Czasami po kolejnych

zakupach pojawia się wyrzut sumienia, ale zazwyczaj szybko tłumi go

zadowolenie z nabytych towarów.

bogaczem, aby po nie sięgnąć. Jeszcze większy telewizor jedynie za 60

zł… miesięcznie, przez 4 lata. Niezapomniane wakacje pod palmami dla

całej rodziny za 300 zł miesięcznie, przez półtora roku. Sprzęt narciarski

za 50 zł miesięcznie. Ekspres do kawy za 30 zł miesięcznie. Nowa kanapa

do salonu za 60 zł miesięcznie. Meble pasujące do nowej kanapy

– 200 zł miesięcznie. Ceny najpopularniejszych towarów często od razu

podawane są w rozbiciu na raty, a wartość całkowita stanowi informację

dodatkową. Drogie i nie zawsze niezbędne przedmioty nabyć można,

„nie wydając nawet złotówki”, jedynie za okazaniem dokumentu tożsamości

i po złożeniu kilku podpisów pod umową kredytu lub pożyczki.

Prosto, przyjemnie, ale czy tanio? Oprocentowanie takiej formy zakupów

to zazwyczaj kilkanaście procent w skali roku, więc realna cena jest

nawet kilkadziesiąt procent wyższa od tej na półce sklepowej. Tylko przytoczone

powyżej przykłady, po zsumowaniu, dają miesięczną kwotę dodatkowych

obciążeń w wysokości 700 zł, na kilka lat od momentu zakupu.

Jeżeli dodamy do tego średni koszt kredytu hipotecznego i samochodowego

– które stały się elementem budżetu wielu polskich gospodarstw

domowych – łączna suma zobowiązań kredytowych wyniesie około

3 tys. zł miesięcznie. Samo korzystanie z nabytych „okazyjnie” dobrodziejstw

też nie jest tanie: czynsz i media to ok. 1 tys. zł miesięcznie, koszty

eksploatacji samochodu – kolejny tysiąc. A przecież, mając ładne

mieszkanie, samochód i telewizor, trzeba się jeszcze ładnie ubrać – gdy

nie ma gotówki, ratunkiem jest karta kredytowa... Czasami po kolejnych

zakupach pojawia się wyrzut sumienia, ale zazwyczaj szybko tłumi go

zadowolenie z nabytych towarów.

Okazje na wyciągnięcie ręki

Życie na kredyt ma swoje plusy i minusy. Z jednej strony pozwala zaspokoić

pragnienia w trybie natychmiastowym i bez większych poświęceń.

Z drugiej – jednak jest jak tykająca bomba zegarowa. Szczególnie

w przypadku osób, którym nie udaje się zachować umiaru i zadłużają się

poza granice swoich możliwości. Odliczanie przed eksplozją rozpoczyna

się w momencie, gdy po raz pierwszy bieżących dochodów nie wystarcza

na pokrycie wszystkich zobowiązań. Może to nastąpić na skutek zbyt dużej

kumulacji różnego rodzaju kredytów bądź też zdarzeń losowych, np.

utraty pracy, choroby lub wzrostu kursu waluty kredytu. Niestety, chcąc

uniknąć konsekwencji związanych z opóźnieniem w spłacie zobowiązań,

najczęściej ratunku szukamy w banku, zaciągając kolejny kredyt. Uzyskana

w ten sposób gotówka pozwala uregulować najbardziej pilne bieżące zobowiązania, jednak wbrew pozorom nie jest rozwiązaniem, ale początkiem

problemu. Łatanie jednego długu innym nowym długiem branym

na ten cel to początek tzw. pętli kredytowej, która z każdym miesiącem

będzie się coraz bardziej zaciskać. Nowe kredyty zwiększają miesięczną

kwotę zobowiązań. Spłacać trzeba nie tylko pożyczone pieniądze, ale

również kolejne odsetki. Wcześniej czy później znowu znajdziemy się

w sytuacji braku gotówki. Gdy pojawiają się dłuższe niż 60-dniowe opóźnienia

w spłatach, odnotowywane jest to w centralnym rejestrze BIK

(Biuro Informacji Kredytowej) i przetwarzane przez 5 lat od momentu

spłaty kredytu. Taki wpis zamyka drzwi większości instytucji finansowych.

Kolejne kredyty stają się praktycznie nieosiągalne. I tu pojawia się kolejna

pułapka. Rynek zalewają oferty pożyczek – dla każdego, bez zaświadczeń

i formalności, udzielane przez instytucje niebędące bankami. Koszt

zdobytych w ten sposób pieniędzy sięga często nawet kilku tysięcy procent!

Mimo to wielu Polaków się na nie decyduje, w nadziei, że wyjdą na

prostą. Niestety, wysokie koszty pożyczki prowadzą zawsze w tym samym

kierunku – w dół. Odsetki, wszystkie prowizje, opłaty, koszty usług dodatkowych

związane z pożyczką mogą być nawet wyższe niż koszt wszystkich

wcześniejszych zobowiązań razem wziętych.

zobowiązania, jednak wbrew pozorom nie jest rozwiązaniem, ale początkiem

problemu. Łatanie jednego długu innym nowym długiem branym

na ten cel to początek tzw. pętli kredytowej, która z każdym miesiącem

będzie się coraz bardziej zaciskać. Nowe kredyty zwiększają miesięczną

kwotę zobowiązań. Spłacać trzeba nie tylko pożyczone pieniądze, ale

również kolejne odsetki. Wcześniej czy później znowu znajdziemy się

w sytuacji braku gotówki. Gdy pojawiają się dłuższe niż 60-dniowe opóźnienia

w spłatach, odnotowywane jest to w centralnym rejestrze BIK

(Biuro Informacji Kredytowej) i przetwarzane przez 5 lat od momentu

spłaty kredytu. Taki wpis zamyka drzwi większości instytucji finansowych.

Kolejne kredyty stają się praktycznie nieosiągalne. I tu pojawia się kolejna

pułapka. Rynek zalewają oferty pożyczek – dla każdego, bez zaświadczeń

i formalności, udzielane przez instytucje niebędące bankami. Koszt

zdobytych w ten sposób pieniędzy sięga często nawet kilku tysięcy procent!

Mimo to wielu Polaków się na nie decyduje, w nadziei, że wyjdą na

prostą. Niestety, wysokie koszty pożyczki prowadzą zawsze w tym samym

kierunku – w dół. Odsetki, wszystkie prowizje, opłaty, koszty usług dodatkowych

związane z pożyczką mogą być nawet wyższe niż koszt wszystkich

wcześniejszych zobowiązań razem wziętych.

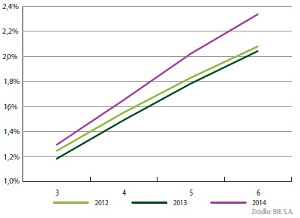

W Polsce pętla kredytowa staje się problemem dotyczącym coraz większej liczby gospodarstw domowych. Według danych BIK opóźnienia w spłacie przekraczające 30 dni występują w blisko 2 mln (1985,3 tys.) spośród 12,3 mln czynnych kredytów konsumpcyjnych (ratalne i gotówkowe bez kart i linii). Szczególnie zagrożone pętlą kredytową są osoby z tzw. klasy średniej – mające stałe i stosunkowo dobrze płatne zatrudnienie. Stabilna sytuacja zawodowa umożliwia im w miarę swobodne korzystanie z oferty kredytowej banków. Jak pokazuje doświadczenie, nie zawsze w bezpiecznym zakresie. Nadmierne zadłużanie staje się chorobą cywilizacyjną XXI wieku. Na szczęście są na nią lekarstwa.

Nie ma sytuacji bez wyjścia

Z pętli kredytowej można się uwolnić, jednak należy pamiętać, że im dłużej pozwolimy się jej zaciskać, tym będzie to trudniejsze.

Natychmiastowo, wraz z pojawieniem się problemów z terminową spłatą długu, należy zgłosić się do banku. Jednak nie w celu dalszego zadłużania się, a renegocjacji warunków spłaty dotychczasowych zobowiązań. Na samym początku, kiedy mamy jeszcze zdolność kredytową, istnieje duża szansa, że uda się otrzymać kredyt konsolidacyjny, który będzie stanowić rozsądne rozwiązanie złej sytuacji. Środki z takiego kredytu bank przelewa na konta poprzednich wierzycieli, spłacając w ten sposób wszystkie dotychczasowe zobowiązania finansowe. W miejsce wcześniejszych wielu kredytów i pożyczek pojawia się jeden kredyt konsolidacyjny. Można w ten sposób osiągnąć kilka korzyści. Przede wszystkim obniżyć koszty administracyjne. Po zmianie całe zadłużenie będzie obsługiwał jeden bank na jednym rachunku. Już choćby z tej racji koszt będzie niższy. Większość kredytów konsolidacyjnych oferowanych przez banki ma charakter produktów hipotecznych. Zabezpieczenie w postaci hipoteki na nieruchomości umożliwia uzyskanie oprocentowania niższego niż to obowiązujące we wszystkich lub przynajmniej części starych zobowiązań. Najczęściej wydłużany jest też czas spłaty. Mimo że zsumowane koszty obsługi takiej pożyczki za cały okres automatycznie wzrosną, to jednak wysokość miesięcznego obciążenia może być nawet o 1/3 lub połowę niższa niż suma zobowiązań sprzed konsolidacji. W ten sposób uzyskamy więc radykalną poprawę płynności finansowej i zdolności do bieżącej obsługi długu.

Ostateczna ostateczność

Jeżeli jest już za późno na podjęcie rozmów o kredycie konsolidacyjnym, a pętla kredytowa zaciska się, powodując spustoszenia w budżecie domowym, można zwrócić się o pomoc do instytucji specjalizujących się w redukcji długów. Dokonują one restrukturyzacji zobowiązań kredytowych poprzez:

- renegocjację warunków,

- obniżanie rat kredytów,

- anulowanie zajęć komorniczych,

- umarzanie karnych odsetek.

Inną metodą na uporanie się z niekorzystną sytuacją finansową może

być ogłoszenie upadłości konsumenckiej. Od 31 marca 2009 roku, na mocy

ustawy z dnia 5 grudnia 2008 roku o zmianie ustawy Prawo upadłościowe

i naprawcze oraz Ustawy o kosztach w sprawach cywilnych, taką możliwość mają także osoby fizyczne nieprowadzące działalności gospodarczej.

Z założenia upadłość konsumencka ma być stosowana w wyjątkowych

przypadkach. Zastosowanie tej procedury jest trudne i wymaga

spełnienia ściśle określonych warunków, jednak dzięki nowelizacji, która

weszła w życie 31 grudnia 2014 roku, ma się stać bardziej dostępna.

Wprowadzone zmiany obniżają koszty postępowania dla osoby chcącej

ogłosić upadłość, a także umożliwiają tymczasowe ich kredytowanie ze

środków budżetu państwa. To istotne, ponieważ mogą one sięgać nawet

kilku tysięcy. Na obniżenie kosztów znacznie wpłynie fakt obniżenia wynagrodzenia

syndyka za jego pracę wykonaną w trakcie postępowania.

Zmniejszona została też opłata za złożenie wniosku – z 200 zł do 30 zł.

mają także osoby fizyczne nieprowadzące działalności gospodarczej.

Z założenia upadłość konsumencka ma być stosowana w wyjątkowych

przypadkach. Zastosowanie tej procedury jest trudne i wymaga

spełnienia ściśle określonych warunków, jednak dzięki nowelizacji, która

weszła w życie 31 grudnia 2014 roku, ma się stać bardziej dostępna.

Wprowadzone zmiany obniżają koszty postępowania dla osoby chcącej

ogłosić upadłość, a także umożliwiają tymczasowe ich kredytowanie ze

środków budżetu państwa. To istotne, ponieważ mogą one sięgać nawet

kilku tysięcy. Na obniżenie kosztów znacznie wpłynie fakt obniżenia wynagrodzenia

syndyka za jego pracę wykonaną w trakcie postępowania.

Zmniejszona została też opłata za złożenie wniosku – z 200 zł do 30 zł.

Głównym warunkiem ogłoszenia upadłości konsumenckiej jest niewypłacalność dłużnika, co oznacza, że nie wykonuje on przyjętych na siebie zobowiązań. Przyczyna takiego stanu rzeczy nie może jednak leżeć po stronie dłużnika. Okoliczności, które doprowadziły do niewypłacalności, muszą być od dłużnika niezależne i przez niego niezawinione, a doszło do nich w wyniku nadzwyczajnych okoliczności. Pamiętajmy – jeżeli zaciągaliśmy kolejne kredyty i pożyczki jedynie po to, aby spłacać wcześniejsze zobowiązania – jesteśmy winni sytuacji, w której się znaleźliśmy.

Złożenie w sądzie rejonowym wniosku o ogłoszenie upadłości konsumenckiej wymaga dopełnienia szeregu formalności. Niezbędne jest na przykład przedstawienie argumentacji przemawiającej za dopuszczalnością ogłoszenia upadłości, wskazanie okoliczności, jakie doprowadziły do obecnej sytuacji, oraz spis majątku, z którego zaspokoić się mogą wierzyciele również przedstawieni w stosownym piśmie.

Po dopełnieniu obowiązków związanych z wystąpieniem o ubieganie się o ogłoszenie upadłości sąd zbada, czy istotnie zasadne jest żądanie wnioskodawcy, i wyda orzeczenie w tej sprawie. W razie pozytywnego rozstrzygnięcia zostanie ustalony plan spłaty wierzycieli, uwzględniający możliwości zarobkowe dłużnika. Z realizacji tego planu dłużnik będzie się musiał wywiązywać i corocznie składać sądowi sprawozdanie z jego wykonania. Wspomniana nowelizacja skraca maksymalny okres oddawania długów z 5 do 3 lat, po czym część należności będzie mogła zostać po prostu umorzona. Według nowych uregulowań w szczególnych okolicznościach, takich jak ciężka choroba dłużnika czy śmierć jedynego żywiciela rodziny, możliwe będzie całkowite darowanie długu nawet bez jakiegokolwiek zaspokojenia wierzycieli.

Co do zasady majątek dłużnika zostaje w sytuacji ogłoszenia upadłości konsumenckiej spieniężony, by uregulować zgłoszone wierzytelności. I tu znowu zmiany na korzyść dłużników. Gdy osoba zgłaszająca upadłość posiada nieruchomość, którą zamieszkuje, będzie mogła zawrzeć układ z wierzycielami w sprawie zachowania prawa do mieszkania lub domu. Jeśli do tego nie dojdzie, nieruchomość musi zostać sprzedana. W takiej sytuacji z uzyskanych środków przekazana zostanie dłużnikowi kwota na opłacenie czynszu najmu na 12 do 24 miesięcy, według średniej ceny wynajmu mieszkań w danej okolicy, aby umożliwić wynajęcie lokum. To czas, w którym osoba ogłaszająca upadłość powinna stanąć na nogi, podjąć jakieś działania i unormować swoją sytuację.

Autor: Monika NiewinowskaPo przeczytaniu artykułu wypełnij ankietę

Sprawdź swoją wiedzę i oceń przydatność publikacji. Na pierwszych 65 osób czeka bonus w postaci bezpłatnego dostępu do e-angory.