Tanie pożyczki bywają bardzo kosztowne

Uważaj na firmy pożyczkowe, bo możesz wpaść w kłopoty. Zanim zdecydujesz się na łatwą pożyczkę rozważ, czy nie lepiej przeżyć skromniejsze święta, ale zachować to, co najważniejsze – dom, majątek, a przede wszystkim zdrowie.Niebankowe firmy pożyczkowe zadomowiły się nad Wisłą na dobre. Ich dynamiczny rozwój rozpoczął się w czasie kryzysu finansowego z lat 2008-09 i wciąż trwa. Banki, które jeszcze kilka lat wcześniej chętnie udzielały kredytów, zaczęły w tym czasie podchodzić do klientów znacznie ostrożniej. Wtedy do akcji weszły firmy, których podstawowym produktem były wysokokosztowe pożyczki zabezpieczone na nieruchomościach pożyczkobiorcy, np. mieszkaniu, domu lub ruchomościach, np. samochodach lub w postaci weksla in blanco czy ubezpieczenia. Nie oszukujmy się – udzielając pożyczek osobom w trudnej sytuacji finansowej, nawet bezrobotnym, firmy te doskonale zdają sobie sprawę, że tacy klienci najprawdopodobniej będą mieli trudności z terminową obsługą zobowiązania. Działalność niektórych firm może być nastawiona przede wszystkim na pozyskanie najcenniejszych składników majątku pożyczkobiorców. Często w lokalnych mediach pojawiają się informacje o ludziach oszukanych przez firmy pożyczkowe. Okres przedświąteczny to dla nich złote żniwa – żerując na tradycji i ludzkiej potrzebie przygotowania wyjątkowych świąt, intensywnie się reklamują i oferują zawarcie szybkich umów pożyczkowych, w których jednak może się kryć wiele niebezpieczeństw.

Bezduszne banki?

Pochylmy się nad rolą banków w gospodarce wolnorynkowej. To instytucje finansowe zwane przez niektórych krwiobiegiem gospodarki. Odpowiadają nie tylko za przepływ pieniędzy między wielkimi, średnimi i małymi firmami, urzędami, a w końcu zwykłymi obywatelami. Pomagają też bezpiecznie oszczędzać, a kwoty do równowartości 100 tys. euro ulokowane w bankach i SKOK-ach objęte są ustawową ochroną Bankowego Funduszu Gwarancyjnego. Podstawowym celem banków jest jednak osiągnięcie zysku, który realizują przede wszystkim z tytułu udzielanych kredytów i pożyczek, z tym że tylko wówczas, kiedy są one spłacane, czyli gdy nie wiąże się z nimi nadmierne ryzyko. Gospodarstwom domowym banki oferują dwojakiego rodzaju kredyty: mieszkaniowe, najczęściej długoterminowe (pow. 5 lat) oraz konsumpcyjne – krótko- (do 1 roku) lub średnioterminowe (do 5 lat), na zakup dóbr i usług mniejszej wartości, na przykład prezentów świątecznych.

Czym jest kredyt bankowy? Zgodnie z Prawem bankowym jest to umowa między bankiem a kredytobiorcą zawierana w formie pisemnej, w której bank zobowiązuje się udostępnić określoną kwotę na określony czas z przeznaczeniem na ustalony w umowie cel, a kredytobiorca zobowiązuje się wykorzystać kredyt zgodnie z jego przeznaczeniem oraz zwrócić pobraną kwotę wraz z należnym bankowi wynagrodzeniem w postaci odsetek i prowizji.

Każda umowa kredytowa w podstawowym zakresie jest podobnie skonstruowana. Znajduje się w niej data i miejsce zawarcia oraz podstawowe dane stron: banku i kredytobiorcy. Umowa precyzuje również, w jakiej kwocie i walucie zostanie udzielony kredyt oraz na jaki cel można go przeznaczyć. Ustalone są w niej terminy spłaty kredytu, wysokość oraz terminy płatności odsetek i prowizji, a także prawne formy zabezpieczenia.

Zanim jednak bank zdecyduje się pożyczyć komukolwiek pieniądze powierzone mu wcześniej przez deponentów, sprawdza, jak duże jest ryzyko ich utraty. Weryfikuje zdolność kredytową potencjalnego klienta, czyli zdolność do spłaty kredytu wraz z odsetkami, i może odmówić udzielenia kredytu, jeśli uzna, że klient nie będzie w stanie go terminowo spłacić. Prawo bankowe zakazuje udzielania kredytów podmiotom nie posiadającym zdolności kredytowej. Jeśli kredytu odmawia jeden bank, decyzja może być podyktowana nie tylko obiektywnymi przesłankami, ale też aktualną strategią konkretnej instytucji. Jeżeli jednak z odmowną decyzją spotkamy się w więcej niż 2-3 bankach, powinniśmy się zastanowić, czy na pewno stać nas na takie zobowiązanie. Odmawiając kredytu, bank ogranicza ryzyko poniesienia strat, ale także chroni klienta przed popadnięciem w pętlę zadłużenia, z której wyjście jest bardzo trudne, a czasami wręcz niemożliwe.

Żeby dokładnie kontrolować rynek kredytów detalicznych i ograniczyć ryzyko do minimum, banki stworzyły rejestr udzielanych kredytów oraz wiarygodnych i niewiarygodnych klientów. Dane na temat naszej historii kredytowej są gromadzone w Biurze Informacji Kredytowej (BIK). Negatywne wpisy w BIK-u, np. opóźnienie w spłacie rat, brak spłaty kredytu, podjęte czynności windykacyjne, utrudniają, a czasami nawet uniemożliwiają zaciągnięcie kredytu w banku lub w SKOK-u. BIK zatem bezpośrednio wspomaga banki w weryfikacji zdolności kredytowej potencjalnych kredytobiorców, a pośrednio pomaga klientom, zapobiegając ich nadmiernemu zadłużaniu.

Pożyczka bez BIK? Uważaj!

I tu pojawia się miejsce dla instytucji pożyczkowych, które z BIK-u uczyniły swoje główne hasło reklamowe. Napis na ulotkach: „Pożyczka bez BIK” powinniśmy traktować jak ostrzeżenie, a nie zachętę. Należy pamiętać, że firmy działające na rynku finansowym nie są instytucjami charytatywnymi. Ich głównym celem jest osiągnięcie zysku. O ile jednak banki nie mogą udzielać pożyczek osobom o wątpliwej zdolności kredytowej, o tyle firm pożyczkowych ten zakaz nie dotyczy, ponieważ udzielają pożyczek z własnych funduszy, a nie pieniędzy zgromadzonych od deponentów. Pożyczka dla osoby w złej sytuacji finansowej, bez stałych dochodów i obciążonej niespłaconymi kredytami to nie odruch serca czy pomocna dłoń, ale szansa na zarobek. Udzielając takich pożyczek, firmy nie rezygnują z zabezpieczenia swojego zysku. Przede wszystkim ich koszty są nieporównywalnie większe, niż te stosowane przez banki i spółdzielcze kasy oszczędnościowo-kredytowe. O ile większe? Maksymalne oprocentowanie kredytu lub pożyczki reguluje Kodeks cywilny, który ogranicza je do wskaźnika odpowiadającego czterokrotności stopy kredytu lombardowego Narodowego Banku Polskiego. Maksymalne oprocentowanie dla klientów to obecnie 12 proc. rocznie. Prawo nie ogranicza jednak wysokości kosztów dodatkowych i firmy pożyczkowe skrzętnie to wykorzystują. Oprócz nominalnego oprocentowania w ich umowach pojawia się wiele kosztów pozaodsetkowych obciążających klienta: prowizje, opłaty, koszty usług dodatkowych, obowiązkowe ubezpieczenie. Całkowity koszt pożyczki w ujęciu procentowym często przekracza 100 proc. rocznie, a w skrajnych przypadkach wynosi nawet kilka tysięcy procent! Nikt przy zdrowych zmysłach nie zdecydowałby się na taką ofertę, jednak informacja o całkowitym koszcie jest z reguły sprytnie ukryta, a niekiedy klientom wmawia się, że pożyczka jest bezpłatna. Czy możemy się przed tym bronić? Zgodnie z prawem firmy muszą informować, ile wynosi Rzeczywista Roczna Stopa Oprocentowania (RRSO) obrazująca całkowity koszt kredytu/pożyczki w ujęciu procentowym w skali rocznej, i zawsze trzeba o nią zapytać, jeżeli nie jest podana wprost. Prawo wymaga też podawania informacji o całkowitej kwocie do zapłaty, wymaganych zabezpieczeniach, harmonogramie spłat. I najważniejsze – zawsze należy dopilnować, aby umowa pożyczki jasno precyzowała konsekwencje braku terminowej spłaty. Jeśli takie informacje nie zostaną wyraźnie i jednoznacznie zapisane w umowie, oznacza to, że firma chce coś ukryć przed klientem i nie warto korzystać z jej usług. Jednocześnie pamiętajmy, że nawet jeśli podpisaliśmy umowę pożyczki pod wpływem impulsu mamy prawo do odstąpienia od niej bez podawania przyczyn w terminie 14 dni od dnia jej zawarcia. Odstąpienie nie wiąże się z kosztami, natomiast jeśli uiściliśmy już jakieś opłaty z tytułu zaciągnięcia pożyczki, powinny one zostać nam zwrócone – poza odsetkami za okres korzystania z niej i ewentualnymi kosztami notarialnymi lub administracyjnymi.

Zdarza się, że firmy pożyczkowe, kusząc klientów szybką decyzją i niskim (!) oprocentowaniem w ogóle nie mają zamiaru udzielać pożyczek. Jeszcze przed wypłaceniem pieniędzy żądają wniesienia opłaty manipulacyjnej – bywa, że wysokiej. Taka procedura powinna nas zaalarmować! Zwykle do wypłacenia pożyczki nigdy nie dochodzi, a firmy, zasłaniając się regulaminem, którego klientom nie pokazują, odmawiają zwrotu opłaty. Takie oferty trudno nazwać inaczej niż zwykłym wyłudzeniem.

Firmy pożyczkowe wyjątkowo skutecznie dbają o zabezpieczenie własnych interesów. Pożyczanie pieniędzy ludziom niewypłacalnym obciążone jest dużym ryzykiem – żeby go uniknąć, wymagają zabezpieczenia stosunkowo niewielkich pożyczek domem, mieszkaniem, samochodem, ewentualnie kosztowną polisą ubezpieczeniową. Zabezpieczenie niemal zawsze przynajmniej kilkakrotnie przekracza wartość pożyczki. Trudno się dziwić, że w takiej sytuacji firmom pożyczkowym może nie zależeć na spłacie pożyczki. Czasami tracą zainteresowanie nią natychmiast, gdy nabędą prawo do odebrania przedmiotu zabezpieczenia. Znane są przypadki, kiedy w umowie brakowało informacji o numerze konta bankowego, na które ma wpłynąć spłata, a pracownicy pożyczkodawcy unikali kontaktu z klientem aż do momentu przekroczenia wymaganego terminu spłaty. Nawet osoby chcące rzetelnie spłacić dług traciły w ten sposób majątki swojego życia!

SPRAWDŹ POŻYCZKODAWCĘ

Pożyczkodawca sprawdza Ciebie – sprawdź go i Ty. Lista nadzorowanych instytucji finansowych jest dostępna na stronach Komisji Nadzoru Finansowego www.knf.gov.pl – tam znajdziesz też listę ostrzeżeń publicznych. Przydatne informacje są też na stronie kampanii społecznej „Sprawdź zanim podpiszesz”: www.zanim-podpiszesz.pl. Celem akcji jest zwrócenie uwagi społeczeństwa na ryzyko związane z zawieraniem umów finansowych, w tym przede wszystkim z zaciąganiem wysoko oprocentowanych, krótkoterminowych pożyczek tzw. „chwilówek” oraz z korzystaniem z usług finansowych, które nie podlegają szczególnemu nadzorowi państwa. Akcja społeczna jest współorganizowana przez siedem instytucji publicznych: Bankowy Fundusz Gwarancyjny, Komisję Nadzoru Finansowego, Ministerstwo Finansów, Ministerstwo Sprawiedliwości, Narodowy Bank Polski, Policję oraz Urząd Ochrony Konkurencji i Konsumentów.

WAŻNE: Banki i SKOK-i są objęte nadzorem finansowym państwa – ich działalność musi być nie tylko zgodna z prawem, ale i bezpieczna.

SPRAWDŹ DOKŁADNIE:

- OPROCENTOWANIE Nie podpisuj umowy, jeśli jest rażąco wysokie. Pamiętaj, że nominalne oprocentowanie pożyczki nie może przekroczyć 4- krotności stopy kredytu lombardowego NBP (Obecnie stopa lombardowa to 3%, a zatem odsetki mogą wynosić maksymalnie 12%.).

- WYMAGANE ZABEZPIECZENIE Jeżeli firma wymaga wysokiego zabezpieczenia, wielokrotnie przekraczającego kwotę pożyczki, licz się z tym, że możesz je stracić. Czy dodatkowy prezent pod choinką jest tego wart?

- MOMENT WNIESIENIA ZABEZPIECZENIA Jeżeli przedmiot zabezpieczenia musisz wnieść przed podpisaniem umowy, to niemal gwarancja czekającej cię tragedii.

- PRAWO DO NIEOGRANICZONEGO WYZNACZANIA DODATKOWYCH ZABEZPIECZEŃ Jeżeli firma pożyczkowa zapewnia sobie prawo do nieograniczonego wyznaczania dodatkowych zabezpieczeń w trakcie trwania umowy, spodziewaj się, że tego dokona.

- DODATKOWE OPŁATY Umowa może określać dodatkowe koszty, np. za rozpatrzenie wniosku, wydanie decyzji, prowizje, opłaty za wizyty przedstawiciela pożyczkodawcy w domu, ubezpieczenia. Policz je. Suma tych opłat może znacznie podwyższyć koszt pożyczki. Może się zdarzyć, że firma w ogóle nie zamierza udzielić pożyczki, a jedynie pobrać opłaty z góry ponoszone przez klienta.

- RZECZYWISTĄ ROCZNĄ STOPĘ OPROCENTOWANIA (RRSO) obrazującą całkowite koszty pożyczki zarówno odsetkowe jak i pozaodsetkowe w ujęciu procentowym w skali rocznej. Możesz ją policzyć samodzielnie, korzystając z kalkulatora zamieszczonego na stronie www.zanim-podpiszesz.pl.

- ZROZUMIAŁOŚĆ UMOWY Czy rozumiesz wszystkie zapisy w umowie? Jeżeli coś jest niejasne, poproś o wyjaśnienie. Nie wstydź się. Warto pytać o szczegóły. Nie pozwalaj sobie na margines niewiedzy. Pamiętaj, że nigdy nie wolno korzystać z usług finansowych, których się nie rozumie. Jeśli oferujący usługi nie chce lub nie potrafi wyjaśnić ich zasad, lepiej zrezygnować z takiej propozycji. Zazwyczaj nie świadczy to o twojej niskiej inteligencji, ale nieuczciwości firmy pożyczkowej.

- OSTROŻNIE CO PODPISUJESZ Zanim złożysz podpis, przeczytaj jeszcze raz umowę i przemyśl konsekwencje jej zawarcia. Bądź w pełni świadomy zapisów, pod którymi się podpisujesz. Nigdy nie składaj podpisu na czystej kartce lub niecałkowicie wypełnionym formularzu.

Jak policzyć koszt pożyczki?

Na stronie internetowej kampanii „Sprawdź zanim podpiszesz” znajduje się specjalny kalkulator „Policz koszt pożyczki”. Warto z niego korzystać.

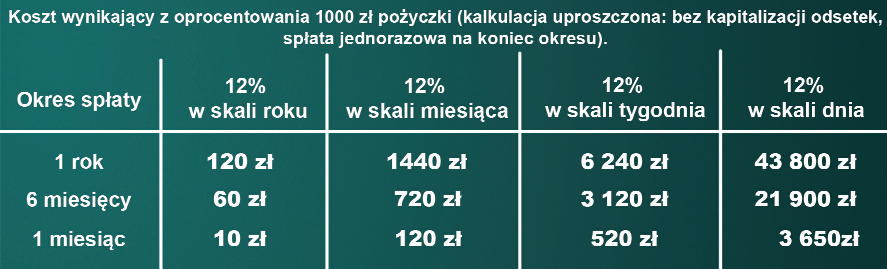

OPROCENTOWANIE

Zwróć uwagę na wysokość i sposób naliczania odsetek. Banki i SKOK-i z reguły podają wysokość oprocentowania w skali rocznej. Firmy pożyczkowe mogą je podawać oprocentowanie w różnej skali: rocznej, miesięcznej, tygodniowej, a nawet dziennej. To bardzo ważne, do jakiego okresu odnosi się oprocentowanie pożyczki. Różnice są większe, niż myślisz!

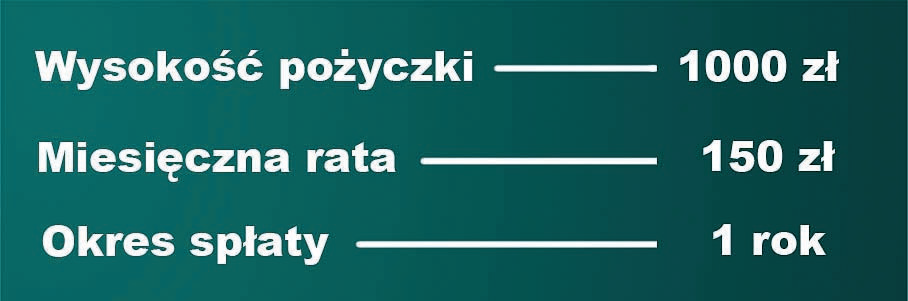

NISKA RATA

Niektóre firmy pożyczkowe nie podają wysokości oprocentowania ani RRSO

tylko wysokość rat, jakie będziesz spłacał. Warto sprawdzić, czy rzeczywiście są

one okazyjne. Na przykład:

Łączna kwota do spłaty przy takiej pożyczce wyniesie 1800 zł, a rzeczywista

roczna stopa oprocentowania 50,40%.

OPŁATY DODATKOWE

Oprócz kosztów oprocentowania pożyczkom z reguły towarzyszą opłaty dodatkowe, prowizje, koszty usług dodatkowych. Na pozór niewielkie potrafią znacznie podwyższyć całkowity koszt pożyczki. Zdarza się, że ich łączna wysokość kilkakrotnie przekracza wartość wynikającą z nominalnego oprocentowania. Zawsze sprawdzaj w umowie, jakimi opłatami dodatkowymi i w jakiej wysokości będziesz obciążony. Podsumuj je i zachowując zdrowy rozsądek oceń, czy stać Cię na taką pożyczkę.

MONIKA NIEWINOWSKA, PAWEŁ PIETKUNPo przeczytaniu artykułu wypełnij ankietę

Sprawdź swoją wiedzę i oceń przydatność publikacji. Na pierwszych 65 osób czeka bonus w postaci bezpłatnego dostępu do e-angory.